Crédito privado tokenizado: Una nueva frontera digital para activos del mundo real

El crédito privado está evolucionando. Los prestamistas están proporcionando dinero a una base de prestatarios cada vez más amplia, así como ofreciendo una gama creciente de fondos y vehículos de inversión. Al mismo tiempo, una revolución digital está gestándose que podría abrir el acceso al crédito privado tokenizado para inversionistas y prestatarios de una manera completamente nueva.

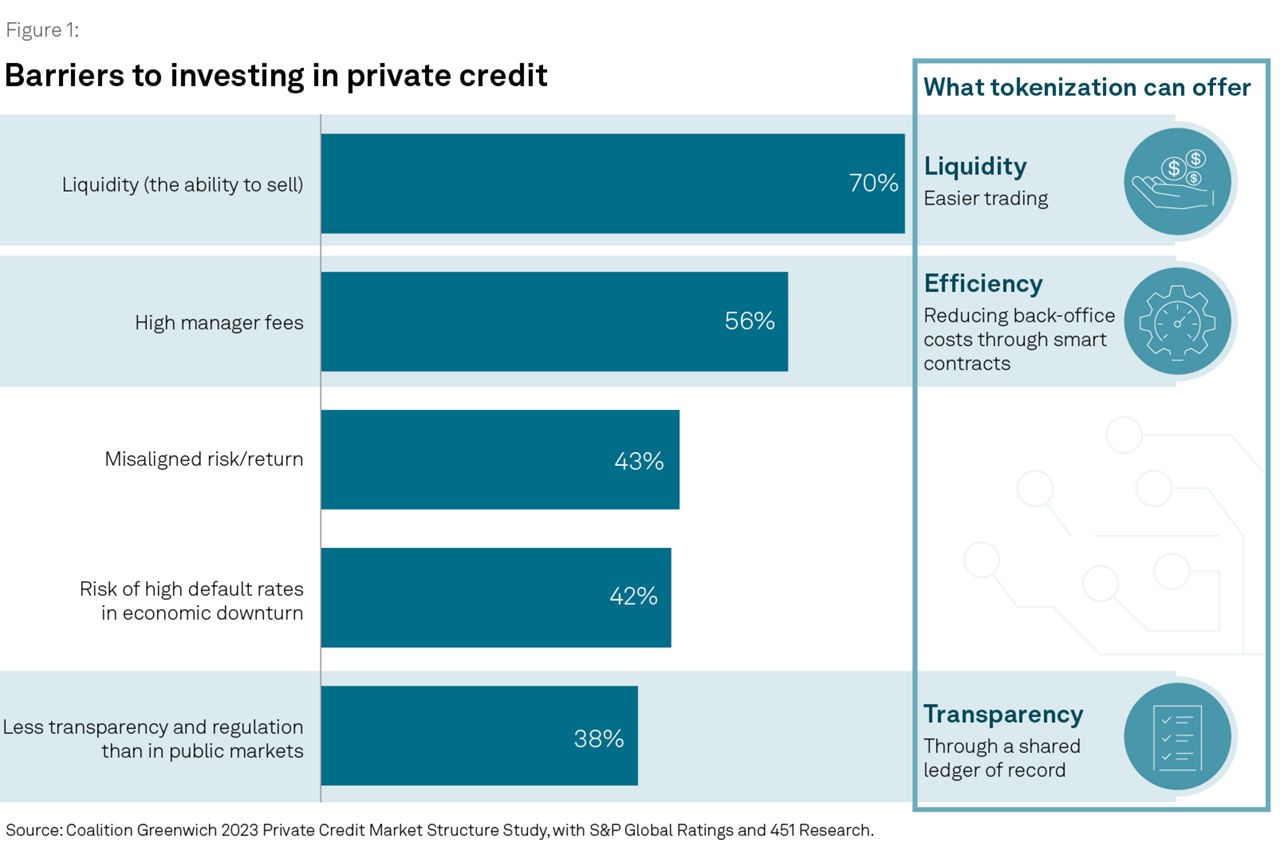

Los defensores de la tokenización dicen que la tecnología abordará algunos de los desafíos subyacentes inherentes al crédito privado. Incluso con la rápida tasa de crecimiento anual compuesta del 17% en los últimos cinco años, una encuesta reciente de Coalition Greenwich encontró que la mayoría de los inversionistas aún consideran que la liquidez, la eficiencia y la transparencia son barreras para la inversión.

La tokenización podría potencialmente mitigar estas barreras:

- Liquidez – La tokenización podría facilitar el proceso de compra en fondos de crédito privado y de negociación de acciones. Esto podría ampliar la gama de inversionistas, proporcionar acceso más fácil a la clase de activos y expandir la base de capital para los prestatarios de crédito privado.

- Eficiencia – La oportunidad de ahorrar costos administrativos a través de plantillas de contratos inteligentes podría llevar a menores costos de transacción y tarifas de gestión.

- Transparencia – El flujo de transacciones de los activos de crédito privado sería mucho más visible debido a la liquidación en tiempo real y al uso de un libro mayor compartido, que proporciona datos sobre los activos subyacentes en todo momento.

La mayoría de los gestores de patrimonio y activos dicen que habrían asignado más a inversiones en crédito privado si no fuera por los riesgos de liquidez y/o las altas tarifas de gestión, según una encuesta de fin de año 2023 de Coalition Greenwich (ver figura 1).

La falta de liquidez y transparencia en el crédito privado puede ser vista como barreras para la inversión, incluso si algunos las consideran ventajosas. Una mayoría de gestores de patrimonio y activos dicen que habrían asignado más a inversiones en crédito privado si no fuera por los riesgos de liquidez y/o las altas tarifas de gestión, según una encuesta de fin de año 2023 de Coalition Greenwich. Una parte sustancial también citó preocupaciones sobre la transparencia. Aun así, el 63% todavía esperaba aumentar las asignaciones al crédito privado en el próximo año.

Limitaciones y desafíos de la tokenización

Si bien la tokenización puede potencialmente mitigar cada una de estas tres barreras, queda por ver hasta qué punto se pueden realizar los beneficios. Por ejemplo, las ganancias de eficiencia podrían ser limitadas ya que la emisión aún requeriría intermediarios, como corredores de bolsa y agentes de transferencia, para realizar tareas específicas y cumplir con los requisitos legales.

Además, los beneficios de transparencia deben sopesarse contra las consideraciones de privacidad, que son de suma importancia para las instituciones financieras. Los gestores de cartera quieren mantener sus posiciones en privado, para no mostrar sus cartas a otros comerciantes. Este deseo probablemente chocará con el uso de monederos públicos en los mercados digitales, incluso si los registros son anónimos.

Tanto el crédito privado como la tokenización tienen un objetivo común de desintermediación. Donde el crédito privado es préstamo directo que evita a los bancos, la tokenización busca usar contratos inteligentes en lugar de algunos intermediarios financieros. Pero a medida que cada uno crece en escala y alcance, esperamos que surja la necesidad de nuevos intermediarios de confianza. Estos custodios atestiguarían que un token está genuinamente respaldado por el activo del mundo real específico que pretende representar.

Dominios en expansión

Las firmas y plataformas financieras están explorando la tokenización y la creación de tokens digitales que representan activos del mundo real en una blockchain. El objetivo es proporcionar eficiencias operativas y ahorros de costos, al tiempo que se amplía la facilidad de acceso de los inversionistas. Una variedad de activos ya han sido tokenizados, incluyendo Tesorerías, acciones y bienes raíces. La tokenización también está haciendo incursiones tempranas en el crédito privado.

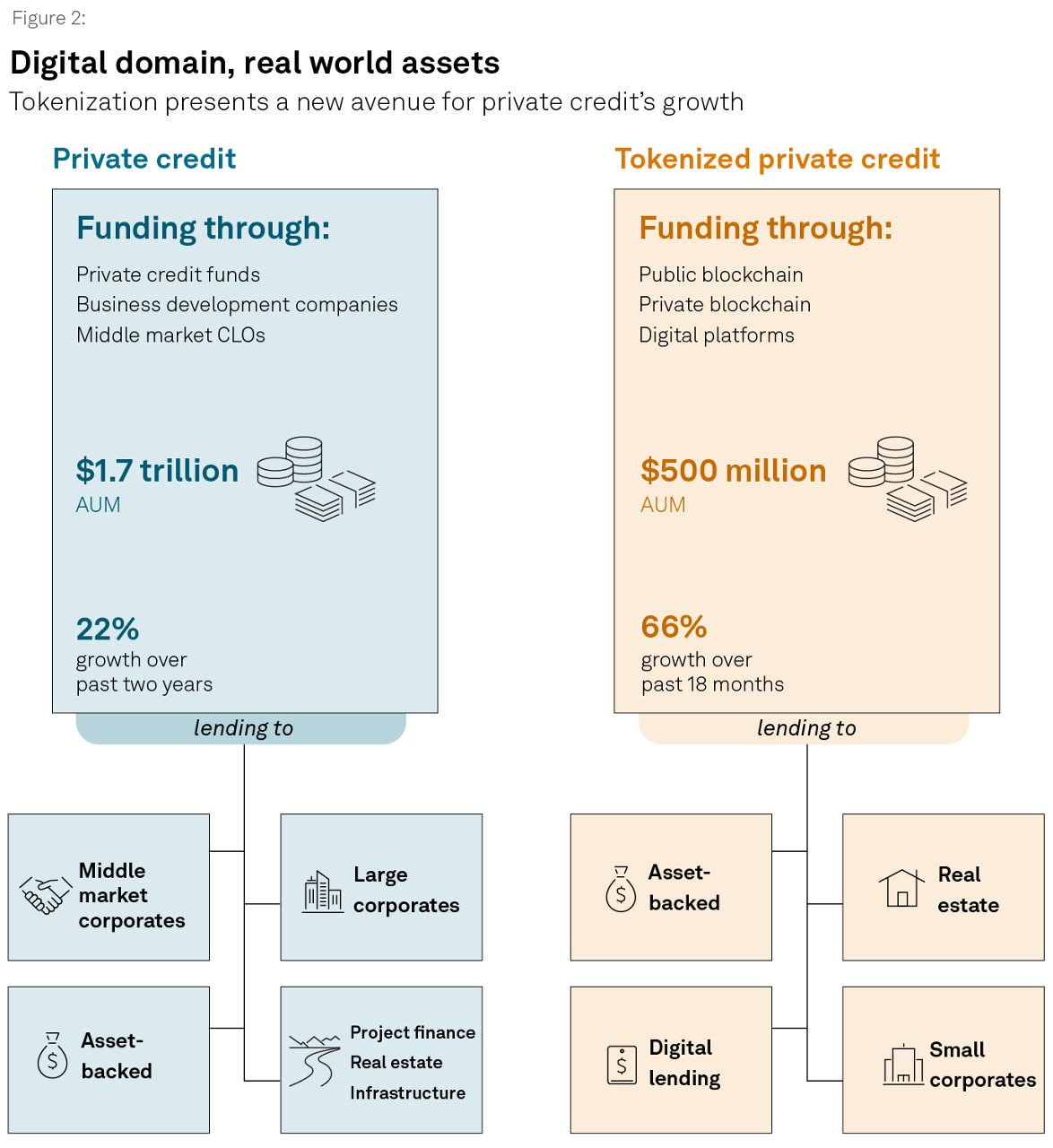

El crecimiento tanto del crédito privado como de la tokenización demuestra el creciente apetito de los participantes del mercado por inversiones y tecnologías alternativas. Los primeros pasos en la tokenización también señalan una posible vía para que la deuda privada continúe aumentando en tamaño y alcance. El mercado de crédito privado se acerca a 1.700.000 millones de dólares en inversión a nivel mundial, según datos de Preqin. En contraste, solo hay alrededor de 500 millones de dólares de crédito privado tokenizado, según nuestras estimaciones de datos en rwa.xyz. Aun así, este segmento está creciendo rápidamente, y es acumulativo. Muchas de las estimaciones comúnmente citadas para el crédito privado probablemente no reflejan completamente las inversiones tokenizadas.

Más allá de la prueba de concepto

Las instituciones financieras están explorando si las plataformas digitales pueden ofrecer ventajas sobre los canales tradicionales en la distribución y tenencia de activos. Los primeros usos se han centrado en bonos digitales y fondos de mercado monetario tokenizados.

Los activos alternativos están ahora en la frontera de la tokenización. KKR dio un paso temprano en 2022 con el lanzamiento de su Fondo de Crecimiento Estratégico de Atención Médica en la blockchain Avalanche. Hamilton Lane siguió en 2023, tokenizando su fondo de crédito privado Senior Credit Opportunities (SCOPE) en las cadenas Ethereum (ETH) y Polygon a través de la plataforma Securitize. En julio de 2024, se expandió a la cadena Solana a través de la plataforma Libre.

Los protocolos de préstamo de crédito privado descentralizados comparten objetivos similares con los fondos de crédito privado, como buscar ampliar la disponibilidad de crédito en áreas no atendidas de manera óptima por los bancos. Si bien los prestamistas de crédito privado descentralizados pueden buscar automatizar operaciones a través de contratos inteligentes, aún requieren intermediarios de confianza, por ejemplo, para establecer políticas de préstamo y proporcionar servicios de custodia para garantías. También dependen de los mismos marcos legales y documentación de préstamos que sustentan los mercados de préstamos tradicionales.

Si bien los desafíos para la tokenización del crédito privado permanecen, algunos participantes están progresando.

Activos del mundo real, ejemplos del mundo real

En la práctica, hay dos formas principales en que el crédito privado puede ser tokenizado: tokenizando un fondo de crédito privado existente fuera de la cadena o utilizando un protocolo de préstamo descentralizado para crear deuda tokenizada en la cadena. Hamilton Lane hizo lo primero con su fondo SCOPE, que comprendía préstamos corporativos de mercado medio típicamente asociados con el crédito privado.

Por el contrario, las plataformas de préstamo descentralizadas incluyen mucho más que solo préstamos corporativos bajo el estandarte del crédito privado. Los ejemplos hasta ahora se han centrado en préstamos respaldados por activos para proyectos de consumo, automóviles, fintech, bienes raíces y carbono, entre otros. Estas también son áreas en las que el crédito privado se está expandiendo.

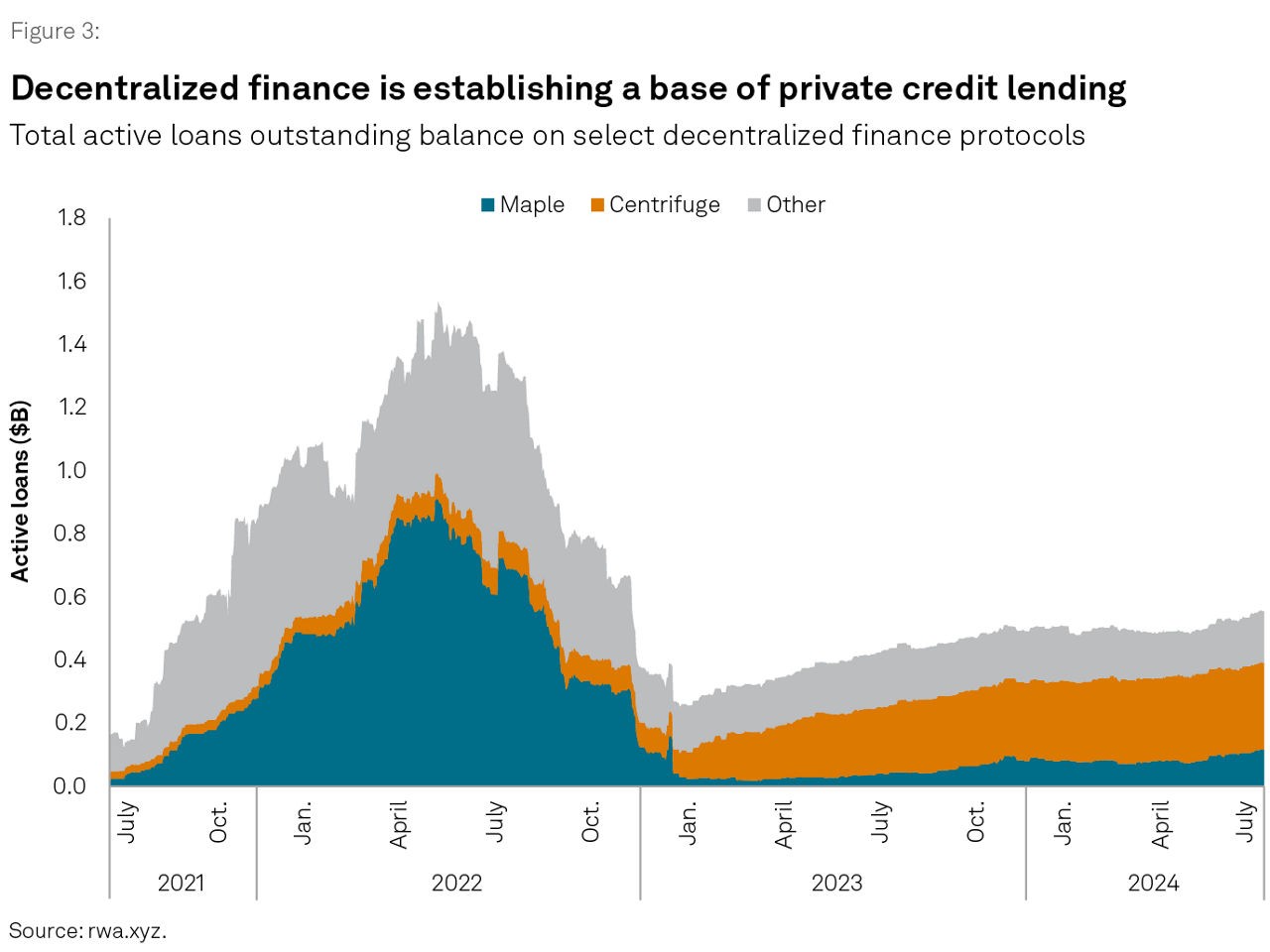

La composición de los préstamos activos pendientes realizados en cadena ha cambiado enormemente desde que el mercado cayó desde un pico cercano a 1.500 millones de dólares en 2022. En el período previo a la caída, desde julio de 2021 hasta finales de 2022, los préstamos estaban dominados por firmas de comercio y creación de mercado de cripto. Este préstamo colapsó durante el criptoinvierno de 2022 (ver CeFi y DeFi en cripto deben encontrar un equilibrio para prosperar). A medida que el mercado se ha recuperado, ha cambiado.

Crecimiento a través de préstamos del mundo real

El nuevo crecimiento ha provenido predominantemente de préstamos del mundo real financiados a través del protocolo Centrifuge. El protocolo de préstamo descentralizado tenía 289 millones de dólares de préstamos activos pendientes al 26 de julio de 2024, centrados en valores respaldados por activos de consumo (ABS), préstamos puente de bienes raíces y financiamiento comercial. Más del 85% de los préstamos originados a través de Centrifuge han sido financiados a través del protocolo Sky (anteriormente llamado Maker), que es uno de los protocolos de finanzas descentralizadas más establecidos y el emisor de la stablecoin USDS (anteriormente DAI).

En una transacción simplificada de Centrifuge, un originador venderá un pool de préstamos de consumo a un vehículo de propósito especial, que luego emite dos tramos de tokens de deuda a través del protocolo Centrifuge respaldados por los préstamos. El originador conservará los tokens del tramo junior como una posición de primera pérdida, y utilizará el tramo senior como garantía en el protocolo Sky para pedir prestado USDS. Generalmente, el tramo senior tiene un saldo no superior al 70% del saldo del activo.

Aún no se ha establecido un mercado secundario para estos tokens.

Greengage ha tomado una ruta diferente. La compañía de finanzas digitales con sede en Londres anunció en julio que está colaborando con Coinbase (COIN) para emitir crédito privado tokenizado para proporcionar servicios de cuentas de dinero electrónico a PYMES. Greengage dijo que las PYMES a menudo están desatendidas por los bancos tradicionales, y que la tokenización puede ayudarles a acceder al crédito de una manera más transparente y eficiente. La compañía tiene como objetivo permitir que las PYMES se beneficien de las eficiencias del papel comercial, que normalmente es patrimonio de grandes corporaciones. Obtendrá financiamiento de proveedores que incluyen fondos de cobertura, individuos de alto patrimonio neto y oficinas familiares.

Desafíos para la tokenización

Si bien algunas firmas están dando pasos incrementales hacia la tokenización del crédito privado, otras ya se han retirado, posiblemente debido a preocupaciones de que el entorno del mercado y/o la tecnología blockchain no están del todo listos.

Percent, por ejemplo, encontró varios problemas específicos que podrían representar desafíos más amplios para la adopción de la tokenización del crédito privado.

La firma, entonces conocida como Cadence, emitió su primer producto de deuda privada tokenizada en 2019, con la intención de reducir los costos administrativos al estandarizar y reutilizar plantillas de contratos inteligentes para ofertas estructuradas.

Se encontró con tres problemas en ese momento:

- Desafíos regulatorios. La compañía tuvo que estructurar ofertas en el mundo real dentro de las regulaciones existentes y luego crear un contrato reflejado en la cadena.

- Falta de eficiencias. Crear contratos reflejados y ponerlos en cadena fue más caro de lo esperado. Esto a menudo compensaba todos los ingresos de transacciones más pequeñas.

- Demanda. No había suficiente demanda de deuda tokenizada en cadena, probablemente debido al número limitado de inversionistas configurados para invertir significativamente en tokens.

En otro caso, los préstamos de crédito privado a través de la plataforma DeFi Goldfinch se redujeron después de que encontró créditos problemáticos a través de sus ofertas en mercados emergentes. Incluso cuando está tokenizado, la calidad del crédito importa.

Abordando los desafíos

Si bien algunos participantes están dando pequeños pasos hacia la adopción de la tokenización de activos del mundo real, otros han retrocedido. Los desarrollos clave a observar incluyen la calidad crediticia; el progreso desigual en los marcos legales y regulatorios para los activos digitales; la capacidad de negociar tokens a través de múltiples cadenas en lugar de una red específica; y los cambios en la demanda de los inversionistas.

Algunas jurisdicciones han actualizado los marcos legales para abordar explícitamente los valores digitales, como Suiza y Luxemburgo. En otros mercados, la incertidumbre legal y regulatoria frenará el interés de los inversionistas y originadores. La claridad puede surgir de la ejecución exitosa de transacciones bajo leyes y regulaciones existentes o de la creación de nuevos marcos legales.

La interoperabilidad a través de diferentes plataformas digitales también es necesaria para apoyar una adopción significativa. Los mercados financieros tokenizados incipientes están repartidos en múltiples sistemas, lo que complica el comercio. Esta es una razón por la cual todavía hay poca o ninguna actividad en el mercado secundario, incluso para bonos digitales relativamente sencillos.

Requisitos para la adopción generalizada

La adopción generalizada de la tokenización en el crédito privado requiere interoperabilidad técnica, así como claridad legal y regulatoria que cubra al prestatario subyacente, el originador, el protocolo de tokenización y el inversionista final. Esto requiere soluciones sólidas para pagos en efectivo en cadena, lo que se verá ayudado por la aparición de marcos regulatorios para stablecoins o monedas digitales de bancos centrales mayoristas en jurisdicciones clave. Están surgiendo soluciones técnicas que apuntan a abordar las obligaciones regulatorias AML/KYC y de privacidad a través de pruebas de conocimiento cero y nuevos estándares de tokens. Las redes con permiso también pueden resolver problemas de interoperabilidad, al menos entre instituciones asociadas. Aun así, todos estos son desarrollos incipientes, y la adopción para el crédito privado sigue siendo una perspectiva a varios años.

Esté atento a cambios repentinos

Creemos que el viaje de la tokenización no es un camino recto. Los beneficios de liquidez, eficiencia y transparencia vienen con compensaciones, y persisten desafíos.

La demanda de los inversionistas puede llegar gradualmente, y luego repentinamente. La evolución de los activos en cadena podría convertirse en una revolución una vez que el pool de capital alcance una masa crítica.

Un aumento significativo en el crédito privado tokenizado también probablemente solo puede suceder si los inversionistas tienen una amplia gama de activos tokenizados y han incorporado transacciones en cadena en sus procesos operativos.

Independientemente de la innovación tecnológica, la calidad del crédito sigue siendo de suma importancia. Ya sea en cadena o fuera de ella, el crédito es crédito. La calidad del prestatario es lo que en última instancia importa.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Dogecoin

Dogecoin  USDC

USDC  Cardano

Cardano  TRON

TRON  Chainlink

Chainlink  Stellar

Stellar  Hedera

Hedera  Bitcoin Cash

Bitcoin Cash  LEO Token

LEO Token  Litecoin

Litecoin  Cronos

Cronos  Ethereum Classic

Ethereum Classic  Monero

Monero  Dai

Dai  Algorand

Algorand  OKB

OKB  Cosmos Hub

Cosmos Hub  Stacks

Stacks  Theta Network

Theta Network  Gate

Gate  Maker

Maker  KuCoin

KuCoin  Tezos

Tezos  IOTA

IOTA  NEO

NEO  Zcash

Zcash  Polygon

Polygon  Synthetix Network

Synthetix Network  Tether Gold

Tether Gold  TrueUSD

TrueUSD  Dash

Dash  Holo

Holo  Zilliqa

Zilliqa  Enjin Coin

Enjin Coin  0x Protocol

0x Protocol  Siacoin

Siacoin  Qtum

Qtum  Basic Attention

Basic Attention  Ravencoin

Ravencoin  Bitcoin Gold

Bitcoin Gold  Decred

Decred  NEM

NEM  DigiByte

DigiByte  Ontology

Ontology  Nano

Nano  Status

Status  Waves

Waves  Huobi

Huobi  Lisk

Lisk  Hive

Hive  Numeraire

Numeraire  Steem

Steem  Pax Dollar

Pax Dollar  BUSD

BUSD  OMG Network

OMG Network  Ren

Ren  Bitcoin Diamond

Bitcoin Diamond  Bytom

Bytom