DeFi en crisis: Los protocolos de restaking están devorando la liquidez

El espacio DeFi está expandiéndose, con protocolos de staking líquido y restaking ganando cada vez más atención. Estos desarrollos permiten a los usuarios apostar y reutilizar activos múltiples veces, ofreciendo el potencial de rendimientos más altos. Sin embargo, a medida que estos sistemas se vuelven más complejos, también introducen posibles vulnerabilidades sistémicas.

Proyectos como EigenLayer están llevando al límite la maximización de rendimientos, pero ¿son sostenibles estos retornos? La pregunta sigue siendo si estas innovaciones están preparando a DeFi para un éxito duradero o creando la próxima ola de riesgos.

La creciente influencia DeFi

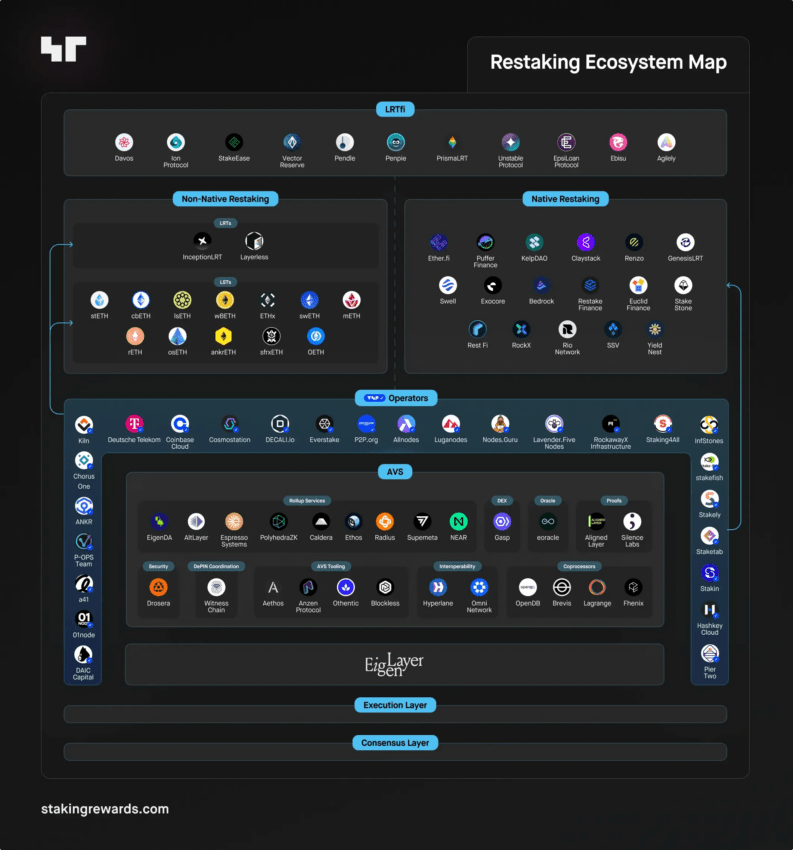

Los protocolos de restaking, liderados por plataformas como EigenLayer, se han convertido en una fuerza importante en el sector de finanzas descentralizadas (DeFi). Restaking se refiere al proceso donde los usuarios toman activos apostados en un protocolo, como los tokens de staking líquido de Ethereum (LSTs), y los vuelven a apostar en otra plataforma para obtener rendimientos adicionales.

Este proceso ha desbloqueado un potencial significativo de ganancias, impulsando el auge del restaking. En 2024, los tokens de restaking líquido (LRTs) vieron un enorme crecimiento del 4,900% en Valor Total Bloqueado (TVL), superando los 15 mil millones de dólares desde apenas 280 millones de dólares a principios de 2024:

“El impulso por rendimientos más altos es clave para mantener el staking atractivo, especialmente a medida que la cantidad total de ETH apostado en la Beacon Chain crece y el rendimiento porcentual anual (APY) promedio disminuye. Esta es una de las principales razones por las que los protocolos DeFi y de restaking han sido tan bien recibidos,” Alon Muroch, CEO y fundador de SSV.Labs, dijo a BeInCrypto en una entrevista exclusiva.

TVL de los protocolos de reestaking de Liquid. Fuente: DeFiLLama

Los protocolos de restaking ofrecen a los usuarios oportunidades para maximizar los retornos en sus activos apostados sin tener que sacrificar liquidez. Sin embargo, a medida que el restaking se escala, surgen preocupaciones sobre los riesgos de liquidez y seguridad:

“Cada capa adicional en el restaking aumenta tanto el riesgo como la recompensa, convirtiéndolo en una elección que los usuarios deben hacer basándose en su tolerancia al riesgo. Aunque introduce más puntos potenciales de fallo, también abre oportunidades para retornos significativamente mayores. En última instancia, el usuario tiene la libertad de decidir el nivel de exposición con el que se siente cómodo,” agregó Muroch.

Equilibrando la promesa y el peligro del restaking

Aunque la capacidad de reutilizar activos apostados ha sido celebrada como una innovación, simultáneamente introduce nuevas capas de exposición. En esencia, el restaking implica aprovechar activos apostados a través de diferentes protocolos, lo cual puede parecer atractivo para la optimización de rendimientos, pero crea vulnerabilidades sistémicas.

Muroch identificó varios problemas principales asociados con el restaking:

- Vulnerabilidades de Smart Contracts. La complejidad de los mecanismos de restaking aumenta el potencial de errores y explotaciones en los smart contracts que gobiernan estos protocolos. Los usuarios pueden perder fondos si un contrato es comprometido.

- Complejidad y Falta de Comprensión. A medida que las estrategias de restaking se vuelven más complejas, existe el riesgo de que los usuarios no comprendan completamente los riesgos que están asumiendo. Algunos Servicios Validados Activamente (AVS) tienen un riesgo mayor que otros debido a criterios de corte más complejos/diferentes para diferentes AVS.

- Riesgos de Corte. Si se descubre que un validador ha tenido un comportamiento malicioso, una parte de su ETH restaked puede ser cortada. Este riesgo se complica porque los operadores de nodos están sujetos a condiciones de corte tanto para la capa base de Ethereum como para cualquier AVS adicional.

Además, la arquitectura financiera detrás del restaking ha dejado a DeFi expuesto a posibles drenajes de liquidez. Por ejemplo, el sistema actual de restaking de EigenLayer permite a los usuarios restakear tokens de staking líquido (LSTs) múltiples veces, amplificando los desafíos de liquidez.

Estos riesgos quedaron evidenciados en el exploit de Ankr, donde un hacker mintió 6 cuatrillones de tokens aBNBc falsos, desplomando el precio de los derivados de staking líquido en varios protocolos. Los marcos regulatorios poco claros añaden a la complejidad del restaking.

Muroch advierte que los reguladores probablemente adoptarán un enfoque cauteloso hacia el restaking, viéndolo como distinto del staking tradicional debido a sus capas adicionales de riesgo y complejidad. Pueden imponer regulaciones más estrictas para proteger a los inversores y asegurar la estabilidad del ecosistema financiero a medida que estos protocolos ganan tracción.

La amenaza del sobre-restaking

EigenLayer, uno de los mayores protocolos de restaking, ha acumulado más de 19 mil millones de dólares en TVL para mediados de 2024. Si bien esta impresionante expansión demuestra el apetito del mercado por rendimientos más altos, plantea preguntas sobre la sostenibilidad de estos protocolos. El dominio de EigenLayer también plantea una amenaza única para la seguridad general de Ethereum.

Dado que estas plataformas de restaking están manejando grandes cantidades de ETH apostado, cualquier fallo importante podría afectar directamente el modelo de seguridad de Ethereum. Expertos, incluyendo al cofundador de Ethereum Vitalik Buterin, han expresado preocupaciones de que si un protocolo de restaking fallara.

Ello podría llevar a llamados para un hard fork de Ethereum para “deshacer” el daño, un resultado que amenaza el consenso descentralizado de la red. Muroch, sin embargo, minimizó la gravedad de la situación, describiéndola como “teóricamente mala, pero prácticamente bastante improbable”:

“Si una cantidad significativa de Ether está bloqueada en EigenLayer y un gran operador sufre un evento de reducción importante, podría llevar a una cascada de daños por reducción. En el peor de los casos, esto podría comprometer la seguridad extendida de la red Ethereum. Sin embargo, se necesitaría que el operador reducido no solucionara el problema durante un largo período de tiempo para que la seguridad de Ethereum estuviera amenazada”, explicó.

También destacó una ventaja importante, señalando que la reapuesta aumenta el costo de corrupción para los atacantes potenciales. Este cambio fortalece la seguridad al enfocarse no solo en protocolos individuales sino en la suma total de todos los activos apostados.

Ecosistema de reescritura de EigenLayer. Fuente: recompensas por staking

Peligros ocultos de la optimización de restaking

La búsqueda de rendimientos más altos ha llevado a los stakers a adoptar estrategias cada vez más complejas, lo que conlleva riesgos tanto financieros como técnicos. Financieramente, los protocolos de reapuesta animan a los usuarios a apostar sus activos en múltiples plataformas, atando más capital en sistemas interconectados.

Esto aumenta los riesgos financieros sistémicos, ya que las vulnerabilidades en un protocolo podrían desencadenar consecuencias amplias a través del ecosistema. Muroch advierte que la reapuesta es aún un concepto nuevo, lo que hace difícil predecir sus efectos. El potencial de problemas, en mercados volátiles, añade incertidumbre al futuro de estas estrategias:

“Las recompensas por staking solo se han introducido recientemente, lo que significa que tomará algún tiempo comprender completamente sus efectos a largo plazo. Como siempre, hay ‘desconocidos desconocidos’ que podrían surgir. En el futuro, si el valor de los activos reapostados disminuyera bruscamente, la fuerte dependencia de la rehipotecación y los derivados financieros complejos podrían desencadenar una crisis de liquidez”, dijo.

Esto probablemente causaría que los usuarios liquidaran sus posiciones en masa, empeorando la volatilidad del mercado. En tal caso, la confianza en los protocolos subyacentes podría erosionarse aún más, causando potencialmente una desestabilización generalizada en el espacio DeFi:

“En este punto es realmente especulativo. Mirando al pasado en DeFi, intentar maximizar los rendimientos tanto como sea posible tiende a terminar mal”, advirtió Muroch.

En última instancia, el éxito de los protocolos de reapuesta depende de su capacidad para equilibrar la maximización de rendimientos con la gestión de los riesgos financieros y técnicos inherentes que introducen. A medida que estos sistemas maduran, el sector está comenzando a diversificarse.

Nuevos competidores están lanzando sus propias soluciones de reapuesta, lo que podría ayudar a descentralizar el riesgo actualmente concentrado en plataformas como EigenLayer. Este cambio puede reducir las vulnerabilidades sistémicas vinculadas a un protocolo dominante, llevando a un ecosistema DeFi más estable y resiliente con el tiempo:

“A medida que el entusiasmo disminuye, la sostenibilidad de estos protocolos será probada, y su verdadero valor necesitará ser evaluado en un entorno de mercado más estable. Esta transición podría revelar si las innovaciones son robustas o simplemente tendencias especulativas”, concluyó Muroch.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Dogecoin

Dogecoin  USDC

USDC  Cardano

Cardano  TRON

TRON  Chainlink

Chainlink  Stellar

Stellar  Hedera

Hedera  Bitcoin Cash

Bitcoin Cash  LEO Token

LEO Token  Litecoin

Litecoin  Cronos

Cronos  Ethereum Classic

Ethereum Classic  Monero

Monero  Dai

Dai  Algorand

Algorand  OKB

OKB  Cosmos Hub

Cosmos Hub  Stacks

Stacks  Theta Network

Theta Network  Gate

Gate  Maker

Maker  KuCoin

KuCoin  Tezos

Tezos  IOTA

IOTA  NEO

NEO  Polygon

Polygon  Zcash

Zcash  Synthetix Network

Synthetix Network  Tether Gold

Tether Gold  TrueUSD

TrueUSD  Dash

Dash  Holo

Holo  Zilliqa

Zilliqa  Enjin Coin

Enjin Coin  0x Protocol

0x Protocol  Qtum

Qtum  Siacoin

Siacoin  Basic Attention

Basic Attention  Ravencoin

Ravencoin  Bitcoin Gold

Bitcoin Gold  Decred

Decred  NEM

NEM  Ontology

Ontology  DigiByte

DigiByte  Nano

Nano  Status

Status  Huobi

Huobi  Hive

Hive  Lisk

Lisk  Waves

Waves  Numeraire

Numeraire  Pax Dollar

Pax Dollar  Steem

Steem  BUSD

BUSD  OMG Network

OMG Network  Ren

Ren  Bitcoin Diamond

Bitcoin Diamond  Bytom

Bytom