El Bitcoin sigue cerca de su máximo histórico

La semana pasada, el Bitcoin alcanzó finalmente los 100.000 dólares, tras el nombramiento del defensor de las criptomonedas Paul Atkins como próximo presidente de la SEC.

Sin embargo, el rendimiento estelar del Bitcoin en lo que va de año también refleja la aprobación por parte de la Comisión de Bolsa y Valores (SEC, por sus siglas en inglés) de los ETFs de criptomonedas en enero, junto con la cuarta reducción a la mitad del Bitcoin en abril.

De cara al futuro, la perspectiva de políticas favorables a las criptomonedas en EE.UU. debería ser un apoyo general para los criptoactivos, mientras que el establecimiento de una «Reserva Estratégica de Bitcoin» nacional sería un viento de cola adicional para el Bitcoin.

Sin embargo, se impone la cautela, dado que la dinámica de precios de los criptoactivos seguirá siendo muy volátil. En el espacio de las altcoin, el entusiasmo actual parece dar lugar a estrategias de «pump and dump», poniendo bajo escrutinio las actividades relacionadas con las criptomonedas de los influencers.

La semana pasada, el Bitcoin alcanzó por fin la barrera psicológica de los 100.000 dólares, después de haber subido a nuevos máximos históricos casi a diario en las semanas anteriores (Gráfico 1). Esta subida reciente se produjo tras el nombramiento de Paul Atkins como nuevo presidente de la Comisión de Bolsa y Valores (U.S. Securities and Exchange Commission o SEC, por sus siglas en inglés), que se percibió como una victoria de la «experiencia del establishment» entre los ejecutivos del sector. Como defensor de los criptoactivos, se espera que Paul Atkins adopte una postura más amistosa hacia el sector de las criptomonedas que su predecesor Gary Gensler, que dejará el cargo el próximo mes de enero. Bajo la dirección de Gensler, la SEC tomó medidas drásticas contra el sector de las criptomonedas con numerosos juicios por fraude y blanqueo de dinero, que dieron lugar a multas de miles de millones de dólares, con Binance y Coinbase entre los principales objetivos.

Gráfico 1: en las últimas semanas, Bitcoin ha alcanzado nuevos máximos históricos

Fuente: Macrobond, Banco J. Safra Sarasin, 12.12.2024

Gráfico 2: Las entradas en ETFs de Bitcoin se incrementaron en previsión de la victoria de Trump

Fuente: CoinMarketCap (recuperado del sitio web), Banco J. Safra Sarasin, 12.12.2024

Para recapitular, otros dos acontecimientos clave apoyaron adicionalmente la rentabilidad estelar de Bitcoin y del espacio de las criptomonedas en general a principios de este año. A pesar del liderazgo de Gensler, la SEC aprobó, en enero, los ETFs que siguen el precio al contado del Bitcoin, además de la aprobación del ETF de Ethereum, que le siguió en mayo. En consecuencia, importantes firmas de inversión como Blackrock, Fidelity y Grayscale lanzaron sus fondos, atrayendo considerables entradas en lo que va de año (Gráfico 2).

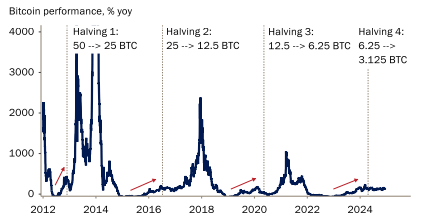

Por su parte, el Bitcoin se benefició de su último “halving”, o reducción a la mitad, en abril. Debido a esta política incorporada en el algoritmo de minería del Bitcoin, la recompensa para cada bloque minado con éxito se reduce a la mitad después de cada 210.000 bloques, lo que ocurre aproximadamente cada cuatro años. Así, la recompensa por esta estrategia bajó de 6.25 a 3.125 Bitcoin en abril. La historia ya mostró que el Bitcoin se recuperaba antes de todas las reducciones anteriores, algo que ha seguido ocurriendo posteriormente (Gráfico 3).

Gráfico 3: El Bitcoin ha tenido un buen comportamiento tras los “halvings” anteriores

Fuente: Macrobond, Banco J. Safra Sarasin, 12.12.2024

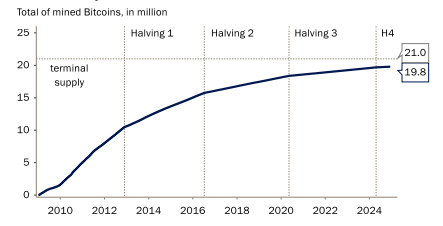

Gráfico 4: sólo quedan 1,2 millones de Bitcoins por minar

Fuente: Blockchain, Macrobond, Banco J. Safra Sarasin, 12.12.2024

En principio, esperamos que los vientos de cola mencionados sigan siendo favorables para el Bitcoin y las criptomonedas en general y, lo que es más importante, una vía regulatoria más clara debería acelerar la entrada del ecosistema en la «corriente financiera principal», lo que permitiría al grueso de los inversores institucionales -compañías de seguros, fondos de pensiones y otros gestores de activos- invertir en criptoactivos. La probable ampliación de la adopción del Bitcoin sugiere que los flujos de entrada en los ETFs de criptomonedas deberían aumentar en los próximos meses.

Otra consideración reciente ha desatado la euforia en la criptocomunidad: el establecimiento de una «reserva estratégica» nacional en Bitcoin. La «Ley Bitcoin de 2024» de la senadora Cynthia Lummis se encuentra en la fase inicial del proceso legislativo y, se especula con que la nueva administración podría prestar su apoyo. El proyecto de ley prevé la adquisición de un millón de Bitcoins en cinco años, utilizando las remesas de la Reserva Federal para financiar esas compras. La Reserva Estratégica de Bitcoins, que equivaldría aproximadamente al 5% de la oferta terminal de Bitcoins, sería gestionada por el Tesoro y almacenada de forma descentralizada. Hasta ahora, EE.UU. ya posee más de 200.000 Bitcoins, incautados a raíz de investigaciones criminales. Dada la naturaleza descentralizada del Bitcoin, sus defensores ven en la creación de la reserva una forma potencial de hacer frente a la inminente crisis de la deuda estadounidense. Pero los críticos sostienen que la adquisición nacional de Bitcoin beneficiaría sobre todo a los actuales propietarios, que podrían optar por vender, lo que incluso podría agravar el problema de la deuda federal. Los argumentos del senador Lummis de que la reserva también debería fortificar el dólar y reforzar el liderazgo financiero de EE.UU. son menos convincentes, en nuestra opinión. Por el contrario, creemos que tal medida incitaría principalmente a otros países a seguirla, lo que intensificaría los esfuerzos de desdolarización y acabaría devaluando el dólar estadounidense.

Por supuesto, el establecimiento de una reserva estratégica aún está lejos de consagrarse en la ley, pero la demanda adicional probablemente conduciría a un aumento del precio, dada la limitada oferta del Bitcoin, que induce escasez por construcción. Hasta la fecha, ya se han acuñado aproximadamente 19.8 millones de la oferta terminal (teórica) de 21 millones de Bitcoins y la tasa de producción ha disminuido visiblemente tras cada reducción a la mitad del Bitcoin (Gráfico 4). Además, se estima que alrededor del 8% de esta oferta se ha perdido definitivamente, dado que las claves de acceso digitales ya no son rastreables.

Por otra parte, los criptoactivos continuarán siendo volátiles, lo que en nuestra opinión justifica la cautela. Las ventas en bloque pueden hacer caer los precios de forma notable, como se vio cuando el gobierno alemán liquidó Bitcoin incautado en una ofensiva contra la piratería online el verano pasado. Las denominadas «ballenas» también influyen en los precios de los criptoactivos, dado que poseen una parte sustancial de su oferta total. Estas oscilaciones de precios pueden verse incrementadas por la tendencia de los operadores a seguir los patrones de compra de las ballenas. Con la adquisición de 142 millones de dólares en Bitcoin después de que Trump fuera declarado ganador de las elecciones presidenciales estadounidenses, dos ballenas contribuyeron sustancialmente a la subida de Bitcoin tras las elecciones. Además, el Bitcoin y otros criptoactivos siguen siendo objeto de enormes y costosos ciberataques que, en algunas ocasiones, han vaciado los monederos de cientos de millones de dólares de la noche a la mañana.

El reciente repunte del Bitcoin también ha catalizado una oleada de otros criptoactivos conocidos como «altcoins» (criptomonedas alternativas a las más conocidas). Dado que las altcoins tienden a ser expresiones de beta alta respecto del Bitcoin, esto ha provocado una caída moderada del dominio de Bitcoin (Gráfico 5). Aun así, el criptoactivo sigue sin rival en términos de capitalización bursátil (Gráfico 6). Debido a su capitalización bursátil relativamente menor y a una estructura de propiedad muy concentrada, las altcoins tienden a reaccionar de forma más sensible a los comentarios en redes sociales o las comunidades en línea que el Bitcoin, lo que implica que los precios están impulsados en gran medida por la situación en ese momento. Por lo tanto, el miedo a perderse algo o FOMO, por sus siglas en inglés, podría continuar impulsando los precios a corto plazo. Por otra parte, el entusiasmo actual también alimenta el resurgimiento de los esquemas de «pump and dump» (estrategia financiera simple que consiste en inflar el precio de algo para después deshacerse de las acciones), poniendo de relieve las actividades ilícitas de los influencers en torno a las ventas de tokens. En nuestra opinión, esto sugiere que el proceso de autolimpieza de la industria de las criptomonedas aún no está cerca de completarse.

Gráfico 5: La aparición de las altcoins pesa sobre la cuota de mercado del Bitcoin…

Fuente: CoinMarketCap, Macrobond, Banco J. Safra Sarasin, 12.12.2024

Gráfico 6: …pero Bitcoin sigue sin rival hasta la fecha

Fuente: CoinMarketCap, Banco J. Safra Sarasin, 12.12.2024

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Dogecoin

Dogecoin  USDC

USDC  Cardano

Cardano  TRON

TRON  Chainlink

Chainlink  Stellar

Stellar  Hedera

Hedera  Bitcoin Cash

Bitcoin Cash  LEO Token

LEO Token  Litecoin

Litecoin  Cronos

Cronos  Ethereum Classic

Ethereum Classic  Monero

Monero  Dai

Dai  Algorand

Algorand  OKB

OKB  Cosmos Hub

Cosmos Hub  Stacks

Stacks  Theta Network

Theta Network  Gate

Gate  Maker

Maker  KuCoin

KuCoin  Tezos

Tezos  IOTA

IOTA  NEO

NEO  Polygon

Polygon  Zcash

Zcash  Synthetix Network

Synthetix Network  Tether Gold

Tether Gold  TrueUSD

TrueUSD  Dash

Dash  Holo

Holo  Zilliqa

Zilliqa  Enjin Coin

Enjin Coin  0x Protocol

0x Protocol  Qtum

Qtum  Siacoin

Siacoin  Basic Attention

Basic Attention  Ravencoin

Ravencoin  Bitcoin Gold

Bitcoin Gold  Decred

Decred  NEM

NEM  Ontology

Ontology  DigiByte

DigiByte  Nano

Nano  Status

Status  Huobi

Huobi  Hive

Hive  Waves

Waves  Lisk

Lisk  Numeraire

Numeraire  Steem

Steem  Pax Dollar

Pax Dollar  BUSD

BUSD  OMG Network

OMG Network  Ren

Ren  Bitcoin Diamond

Bitcoin Diamond  Bytom

Bytom